Aktuelle Meldungen aus Nordrhein-Westfalen

Wohnen muss bezahlbar bleiben

Um die Wohnkosten nicht weiter steigen zu lassen, hat sich der Bund der Steuerzahler NRW am 16. April in einer...

Die Schuldenbremse muss bleiben

Die SPD in Nordrhein-Westfalen will die Schuldenbremse lockern. Schulden aber ziehen Zinslasten nach sich und verringern...

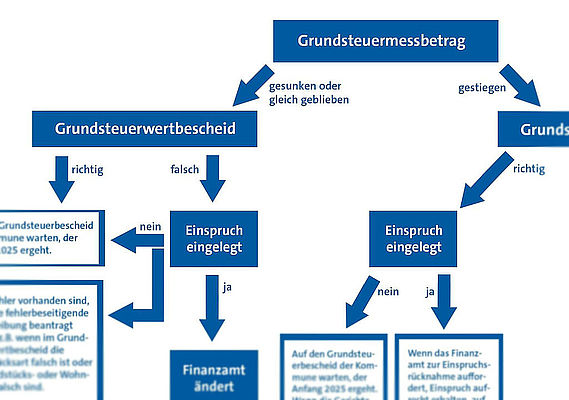

Grundsteuer: Wann ist ein Einspruch sinnvoll?

Sie haben Ihre Grundsteuerbescheide erhalten und überlegen, Einspruch einzulegen? Der BdSt NRW erklärt, wann dieser sinnvoll...

Schluss mit Grundsteuer!

Ab 2025 soll die Grundsteuer nach dem neu reformierten Modell erhoben werden. Dieses krankt allerdings an allen Ecken und...

Das ist draus geworden: Sanaa-Gebäude in Essen

Im Juli 2006 eröffnete auf dem Gelände des Unesco-Welterbes „Zeche und Kokerei Zollverein“ in Essen das Sanaa-Gebäude, ein...

Schuldenspot(t) im April

Und dann sind da doch noch die Landesschulden. Nach neuesten Berechnungen ist NRW aktuell mit rund 177,3 Milliarden Euro...

Der BdSt NRW wünscht frohe Ostern

...und wenn Sie noch was zum Thema Steuern suchen:

Antworten finden Sie in den praktischenBdSt-Ratgebern.

Betriebsprüfung nach dem Tod des Geschäftsinhabers

Das Hessische Finanzgericht hat entschieden, dass eine steuerliche Betriebsprüfung für zurückliegende Besteuerungszeiträume...

Hagener „Planetenweg“ für 190.000 Euro saniert

Der „Planetenweg“ in Hagen ist ein künstlerisches Kleinod. Theoretisch. Praktisch kostet seine denkmalgerechte Sanierung...

Kamen ist Spitzenreiter bei Grundsteuerhebesätzen

In der Stadt Kamen hat der Rat eine starke Grundsteuererhöhung von 250 Punkten auf 940 beschlossen.

Neuer Fall?

Verschwendung in NRW

Jeder kennt die großen Fälle: Kölner Oper, Elbphilharmonie in Hamburg oder Berliner Flughafen. Doch auch in den kleineren Städten gibt es Kostenexplosionen, unnötige Bauten oder skurrile Fälle von Steuergeld-Verschwendung. Schildern Sie uns Ihren aktuellen Fall aus Nordrhein-Westfalen - gerne in Stichworten oder auch ausführlich. Sie haben bereits Zeitungsausschnitte gesammelt oder selbst Fotos gemacht? Wir freuen uns über Ihre Mithilfe!

Ihr Vorteil

Rabatte sichern

Profitieren Sie von den zahlreichen Sonderkonditionen der Steuerzahler Service GmbH - für Mitglieder des Bundes der Steuerzahler

Ihre Ansprechpartner

Vorstand

Eberhard Kanski

Vorstandssekretariat und Büroleitung

Das Expertenteam des BdSt NRW

Philipp Sprengel

Jens Ammann

Rechtsanwältin Sabina Büttner

Rechtsanwältin Michaela van Wersch

Harald Schledorn

Pressestelle, Medien- und Öffentlichkeitsarbeit

Katrin Ernst

Mitglieder-Service

Christine Schneider

Der Verwaltungsrat des BdSt NRW

Der Verwaltungsrat hat folgende Aufgaben:

- Die Mitglieder des Vorstandes zu wählen und abzuberufen,

- die Dienststellung des Vorstandes einschließlich einer Tätigkeitsvergütung vertragsmäßig zu regeln,

- den Vorsitzenden des Vorstandes und seinen Stellvertreter zu wählen,

- bei der in § 16 Abs. 2 Satz 2 vorgesehenen Regelung der Vertretungsbefugnisse der Vorstandsmitglieder mitzuwirken,

- die Tätigkeit des Vorstandes zu überwachen und den Vorstand zu beraten,

- gemeinsam mit dem Vorstand den Haushaltsplan als Richtlinie für die Finanzwirtschaft des Vereins aufzustellen,

- den Jahresabschluss und den Jahresbericht zu prüfen,

- der Mitgliederversammlung Vorschläge für die Abstimmung über die Entlastung des Vorstandes zu machen.

Dem Verwaltungsrat des Landesverbandes NRW gehören folgende Mitglieder an:

Vorsitzender

Knut-Rüdiger Heine

Assessor, Münster

stellvertretender Vorsitzender

Marc Sarburg

Wirtschaftsprüfer und Rechtsanwalt, Düsseldorf

weitere Mitglieder:

Juana Bleker

Dipl.-Betriebswirtin (VWA), Bocholt

Mario Genter

Steuerberater, Simmerath

Prof. Dr. Justus Haucap

Direktor des Düsseldorfer Instituts für Wettbewerbsökonomie (DICE) und

Professor für Wettbewerbstheorie und -politik an der Heinrich-Heine-Universität Düsseldorf

Dr. Margrit Prohaska-Hoch

Dipl.-Volkswirtin, Siegen

Prof. Dr. Olaf Schulemann

Dipl.-Ökonom, Herne

Thomas Weber

Rechtsanwalt, Hagen

Das sagen Mitglieder über den Bund der Steuerzahler NRW

Ihr Magazin (exklusiv für Mitglieder)

Ihr Kontakt zur Pressestelle NRW

Sie benötigen eine Stellungnahme unseres Verbandes? Sie haben eine Frage zu einem Verschwendungsfall in Nordrhein-Westfalen? Sie brauchen eine Einordnung zu den Themen Steuern, Gebühren, öffentliche Haushalte, Renten- oder Krankenversicherung?

Zu diesen und vielen weiteren Themen helfen Ihnen die Mitarbeiterinnen der Pressestelle des BdSt NRW gerne weiter:

telefonisch unter 0211 99175-26

oder per Mail presse(at)steuerzahler-nrw.de

Gemeinsam mehr erreichen

Wertvolle Arbeit

Wir vom Bund der Steuerzahler finanzieren uns ausschließlich über Spenden und Mitgliedsbeiträge. Wenn Sie unsere Arbeit schätzen, dann werden Sie jetzt aktiv. Unser gemeinnütziger Verein stärkt die Rechte aller Steuerzahler.